(原标题:刚刚!证监会愉快唐嫣 白虎,这些券商基金在列!)

最新名单来了!

证监会刚刚发布公告称,一经愉快中信证券、中金公司、国泰君安、华泰证券、申万宏源、广发证券、财通证券、光大证券、中泰证券、浙商证券、国信证券、东方证券、星河证券、招商证券、东方钞票证券、中信建投、兴业证券、中原基金、易方达基金、嘉实基金等20家公司开展互换便利操作。中国证监会要求关系机构加强合规风控科罚,主动趋附作念好这项业务,推崇吝啬市集赋闲运转的积极作用。

10月18日上昼,中国东谈主民银行公告称即日起负责启动证券、基金、保障公司互换便利(SFISF)操作。此时距离10月10日SFISF晓谕创设仅已往了一周本事,但获准参与互换便利操作的证券、基金公司已有20家,首批央求额度亦超2000亿元。

央行官宣启动

10月10日,央行负责晓谕创设了证券、基金、保障公司互换便利。10月18日,央行与证监会又聚会印发《对于作念好证券、基金、保障公司互换便利(SFISF)关系职责的见告》,向参与互换便利操作各方明确业务经过、操作要素、交往两边权益义务等内容。

据了解,央行托福特定的公开市集业务一级交往商(中债信用增进公司),与合适行业监管部门条目的证券、基金、保障公司开展互换交往。互换期限1年,可视情延期。互换费率由参与机构招投标详情。

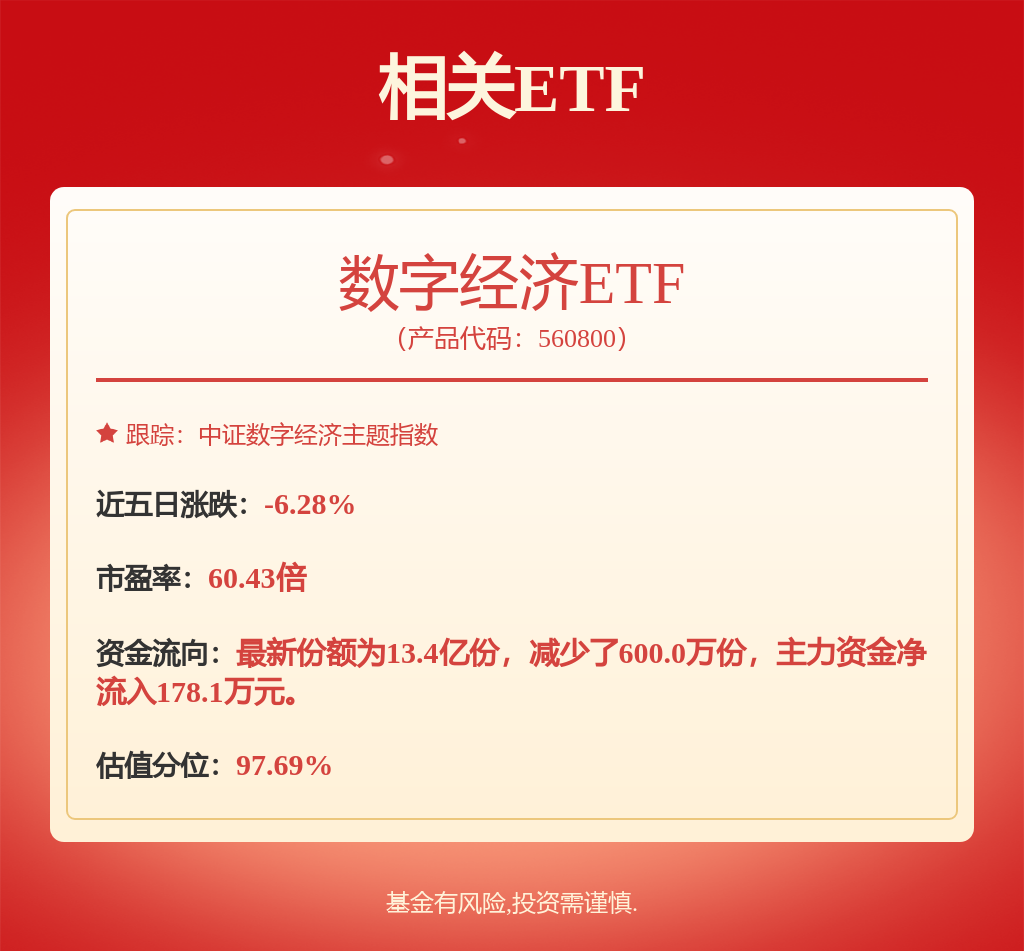

可用质押品包括债券、股票ETF、沪深300身分股和公募REITs等,扣头率字据质押品风险特征分档成立。通过这项用具获取的资金只可投向成本市集,用于股票、股票ETF的投资和作念市。

户外sex据央行暴露,当今获准参与互换便利操作的证券、基金公司共有20家,首批央求额度已超2000亿元。即日起,中国东谈主民银即将字据参与机构需求负责启动操作,复古成本市集赋闲发展。

公告密布后,中金公司和中信证券第一本事对外在示唐嫣 白虎,正在积极参与互换便利的各项职责,随后广发证券、光大证券、招商证券、财通证券、浙商证券等多家券商也均阐发获批。

其中,中信证券暗示将坚韧落实见告的各项要求,积极参与互换便利的各项职责。中金公司则强调,证券、基金、保障公司互换便利业务是中国东谈主民银行初度推出的成本市集要紧立异用具,对于成本市集的永恒赋闲发展具有伏击兴致。将坚韧落实中央部署,连忙作念好各项保障职责,积极央求参与首批互换便利业务操作。

2024年央行公开市集一级交往商名单共有51家,其中券商只须中信证券和中金公司,未有保障公司和公募基金入围。

机构积极参与业务进展连忙

具体而言,央行公告中主要明确了两个信息。

一是当今获准参与互换便利操作的证券、基金公司有20家,首批央求额度已超2000亿元。

短短一周本事就有这样多公司告捷央求到如斯多的额度,自大非银金融参与SFISF的眷注颇高,对加仓A股权益资产的作风也比拟乐不雅,监管部门也在积极股东关系用具的落地。

对比10月10日的公告,央行选定“合适条目的证券、基金、保障公司讲演”,但这次却并无保障公司入围首批参与者名单,随机也侧面自大保障公司参与SFISF的需求随机不足券商。在保障公司保费充裕、权益仓位较低的大配景下,日前也有多位保障公司投资官向券商中国记者暗示,暂时还莫得央求和使用的需要。

二是央行、证监会在聚会见告中明确了互换便利的业务经过、用具要素、交往两边权益义务等内容。

据券商中国记者了解,央行托福公开市集业务一级交往商中的中债信用增进公司与证券、基金、保障公司开展互换交往。其中,互换期限为1年,可字据需要央求延期;首期操作额度5000亿元,弃取招标神情详情每次操作费率;质押品限制包括债券、股票ETF、沪深300成份股、公募REITs等,折算率字据质押品风险特征分档成立,且较市集水平愈加优惠。

在市集较为关注的资金成本方面,华创固收首席分析师周冠南近日揣度,2019年前两期所刊行CBS期限为1年,费率0.25%,自后所刊行CBS期限均为3个月,费率0.1%。由于权益资产的流动性相较于银行永续更弱且风险更高,因此非银假贷便利的费率设定或更高。金融机构从央行借约后,大略率通过质押式回购的神情得回资金,因此成本包含支付央行的费率及质押成本两重。

根蒂价值在于吝啬市集流动性

需要提防的是,当今20家非银金融机构央求的2000亿元额度实质是央行授信,是潜在的增量资金,并非一次就用完,实验会捏续为成本市集带来增量资金。部分国有大行也暗示愿为互换便利项下关系回购融资提供便利,放宽参与机构回购融资的授信额度要求。

分析东谈主士称,跟着金融市集发展、住户资产确立多元化,必要时需要央行进一步向成本市集提供流动性。互换便利的推出是货币战略复古成本市集的一次尝试和探索,故意于改善非银机构总体的流动性环境。改日央行宜在检修基础上不绝完善用具,统筹不同市集的流动性分裂,共同增强成本市集内在赋闲性。

算作一项轨制安排,互换便利将更好推崇机构投资者成本市集赋闲器的作用。一方面,用具假想有逆周期赞助特质。在股市超跌、股价被低估的时候,金融机构买入意愿较强,用具用量会比拟大;而到股市好转、股票流动性复原的时候换券融资的必要性下落,用具用量会当然减小。另一方面,在面对投资者赎回压力时,金融机构可弃取换券典质而非贱卖股票的神情筹资,扼制羊群效应等顺周期行径,推崇平滑市集、赋闲预期的作用。

民生证券参议院首席经济学家陶川也明确指出,SFISF是在汇金买入无数ETF的配景下建立的,若后续仍需要向股票市集提供流动性,则互换用具不错替代汇金推崇作用。同期,外汇、债券市集的科罚用具一经逐渐完善,惟一枯竭股票市集关系科罚用具,因此一朝互换用具干预使用,不错起到赋闲指数,平抑市集波动的作用。换言之,股票市集快速上升并不是该用具的战略狡计,幸免市集流动性不足、吝啬股市安详、健康发展才是其变装处所。

校对:杨舒欣

唐嫣 白虎

唐嫣 白虎